Hakan Özyıldız / hakanozyildiz.com

1973 Petrol Krizinden sonra altına/dolara bağlılıktan kurtulan dünya para sisteminin en önemli değişimlerinden birisi, sermaye hareketlerine (kambiyo/döviz işlemlerine) serbestlik getirilmesiydi.

Böylelikle dünyanın “ağası” ve arkadaşları, kendi para birimleriyle, her ülkede rahatça işlem yapmaya başladılar. Bunun sonucunda elde ettikleri gelirleri ülkelerine transfer ederek, ekonomik ve siyasi güçlerini korumaya devam edebildiler.

Bunu yaparken, finansallaşmanın önünü sonuna kadar açtılar. Özellikle 1984 Latin Amerika Krizi sonrasında geliştirdikleri finansal mekanizmalarla, devletlere doğrudan kredi vermek yerine, piyasalarda tahvil borçlanmalarının önünü açtılar. Sonrasında, sıcak para yatırımcıları, tüm dünyada borsaların yaygınlaşması sayesinde, önemli gelir kaynaklarına kavuştular.

Bu işlemler bizim gibi döviz gelirleri, giderlerine yetmeyen, cari işlem açığı veren ülkeler için ek sorunlar yaratmaya başladı.

İhracat ve turizm gelirleri ile ithalatını ve diğer döviz giderlerini karşılamakta zorlanan ekonomiler, zaten dövizle borçlanıyorlardı. Bu borçların faizlerini ödemek için ilave döviz yaratmak durumuyla karşı karşıya kalıyorlardı.

Bir yandan ithalat açığı ve dış borç anapara ödemeleri için döviz bulma mücadelesi veren ve oldukça yorulan gelişmekte olan ekonomiler diğer yandan sıcak paracıların elde ettikleri borsa kazançları ve dış borç faiz ödemeleri için de döviz bulmak zorunda kaldılar.Çünkü doğal olarak, yatırımcılar elde ettikleri gelirleri kendi ülkelerine transfer etmek istediler.

Sonucunda döviz gelirleri yetmeyen ekonomilerin dış borçları daha da arttı. Dış şoklara biraz daha açık hale geldiler.

Türkiye’nin durumunu anlamak için T.C. Merkez Bankası’nın yayınladığı ödemeler dengesi verilerine bakmak lazım. TCMB, ekonominin tüm kesimlerinin (kamu, şirketler ve bankalar) dış borç için ödedikleri anapara ve faizleri aylık olarak yayımlıyor.

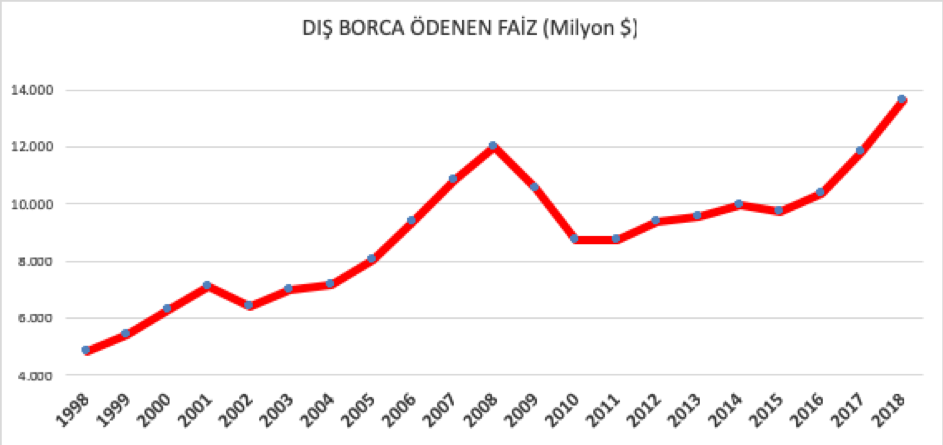

Veriler 1998 yılından başlıyor. Ben yıllık olarak derledim. Sizin için aşağıdaki grafiği hazırladım.

Görüldüğü gibi, ilk yıllarda dış borç faizleri için dışarıya yapılan ödemeler 4-5 milyar dolar kadarmış. 2007 yılında 11 milyar dolar, 2008’de 12 milyar dolar seviyesine yaklaşmış. Küresel Kriz sonrasında 8-9 milyar dolar sevilerine düşmüş. Son 15 yılda ödenen toplam dış borç faizinin 157 milyar dolara yaklaştığını belirteyim. Yazının başında da değindiğim gibi, bu kadar ek döviz geliri yaratamayan ekonomi, büyük çoğunluğu için dışarıdan yeni borç buldu.

Ardından 2016 yılında başlayan yükselme eğilimi, geçen yıl itibariyle 13,7 milyar dolara ulaşarak rekor kırmış.

Bu artışta en önemli etken, özel sektörün (bankalar + şirketler), 2012 ve 2013 yıllarında, özellikle Kamu Özel İşbirliği (KÖİ) projeleri için aldığı borçların geri ödemelerinin başlaması.

Aslında sıcak para yatırımcılarına ödenen faiz bu kadar değil. Devlet İç Borçlanma Senetlerine (DİBS) para yatıran yabancıların elde ettikleri faiz gelirlerini hesaplayan bir kurum yok. Ancak, belli varsayımlarla yapılan çok kaba hesaplar bize yıllık faiz ödemelerinin, son yıllarda, 2-3 milyar dolar arasında değiştiğini gösteriyor. Bunları da eklerseniz yıllık dış borç faiz ödemeleri 15 milyar dolar seviyelerini aşıyor.

Ben TCMB’nin dış borçlar için faiz ödeme verilerini esas almayı yeterli buluyorum. Ve soruyorum; yıllık 13,7 milyar dolarla (ortalama kurda hesaplanırsa yaklaşık 67 milyar TL eder) kaç köprü, kaç fabrika, kaç okul, kaç hastane vd. yapılabileceğini siz hesaplayın.